Kicillof mejoró la oferta y el principal grupo de bonistas aceptó la propuesta

La renegociación de la deuda bonaerense

El gobierno de la Provincia de Buenos Aires mejoró la oferta a los tenedores del bono BP21, con el fin de lograr las adhesiones necesarias para posponer la fecha de pago al primero de mayo. Les propuso pagar el 30 por ciento del capital que venció el 26 de enero, que sería aproximadamente 75 millones de dólares, dado que el capital es de 250 millones. La propuesta también incluye el pago de los intereses que devengue el capital postergado al primero de mayo de aproximadamente 5 millones de dólares. El grupo más significativo de los bonistas aceptó la oferta, en conjunto con otros 200 tenedores, tras la realización de un trabajo “de relojería”, según indicó el gobernador, Axel Kicillof. Pero para alcanzar el 75 por ciento de las adhesiones necesarias para reperfilar el pago resta la aceptación de un fondo de inversión que es un importante acreedor de la Provincia.

Nuevo plazo

La propuesta de la Provincia implica reperfilar el pago del capital del bono BP21 en un 70 por ciento, y pagar el otro 30 por ciento, en conjunto con el pago de intereses que devenga por estirar el plazo del 26 de enero al primero de mayo. Si el 75 por ciento otorga el consentimiento, el pago se hará dentro de los 5 días hábiles de efectivizada la enmienda. La mejora fue realizada “en virtud de la adhesión de un gran número de bonistas y de intercambios mantenidos con fondos institucionales que aún no han prestado su consentimiento, pero mostraron buena voluntad y entendimiento por la situación”, indicaron desde la Provincia en un comunicado.

Los tenedores de los bonos tienen un nuevo plazo hasta las 10 horas de Bruselas/Luxemburgo del martes 4 de febrero para pronunciarse a favor de la modificación propuesta. El ministro de Hacienda y Finanzas de la Provincia, Pablo López, indicó que se trata de un “esfuerzo” que hará la provincia con “recursos propios, que son escasos”. El objetivo es recuperar la sostenibilidad de la deuda en forma “rápida y ordenada”, tal como se plantea desde el gobierno nacional.

Bonistas

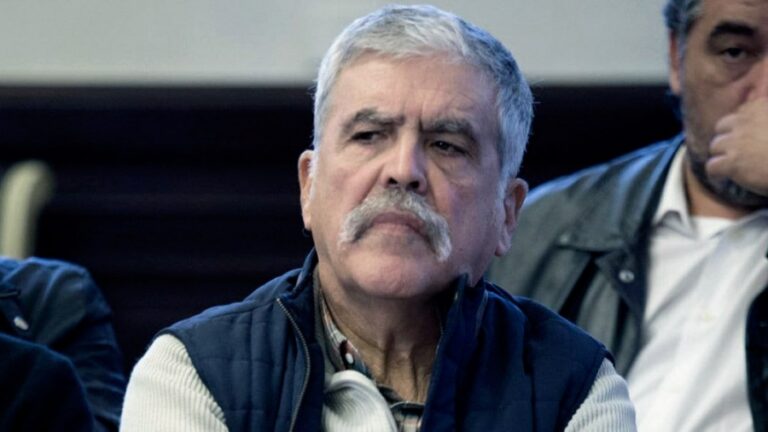

Kicillof aseguró que con los bonistas se lleva adelante un trabajo “de relojería”, dado que la propiedad de los bonos está “muy atomizada”, según reveló en una entrevista con radio El Destape. “Decían que era imposible porque había tenedores pequeños, pero se hizo un trabajo de relojería rastrando a cada uno de los tenedores, dado que no hay información directa”, agregó. Aceptaron 200 bonistas y fondos de inversión, entre ellos el grupo más importante de bonistas organizados. A través de un comunicado emitido desde Nueva York, indicaron que “el Comité de bonistas apoya la oferta de solicitud de consentimiento enmendada por la Provincia de Buenos Aires”.

Además, el grupo conformado por inversores internacionales agregó: “Las modificaciones hechas en los términos muestran que la Provincia tiene la intención de entablar negociaciones de buena fe sobre la reestructuración integral de su deuda”. La “buena fe” en las negociaciones es un término repetido por Kicillof y el ministro de Economía, Martín Guzmán, para hacer frente a las negociaciones.

Sin embargo, para alcanzar el 75 por ciento, resta la aprobación de algunos fondos que tienen “posiciones complicadas”, según el gobernador bonaerense. “Hay un fondo en particular que tiene una cantidad muy significativa y no está mostrando el mismo grado de adhesión en el diálogo constructivo y de buena fe que se tuvo”, indicó Kicillof. Según fuentes del mercado, que no fueron desmentidas por el gobierno provincial, se trataría del fondo Fidelity Investment, que tiene alrededor del 16 por ciento del bono entre los acreedores internacionales. Fundado en 1946, el fondo tiene una variada oferta para sus inversionistas, entre las que incluye fondos de capitalización de pensiones de Estados Unidos.

Deuda

“Estamos haciendo un pedido lógico, la deuda para los próximos 4 años no es razonable ni sostenible”, opinó Kicillof. Además, aseguró que la solicitud va en línea con el planteo que realiza el gobierno nacional. “El vencimiento pasará para mayo, mes en que ya va a estar más encaminada la negociación nacional”, indicó el gobernador.

Según datos oficiales, la emisión de deuda en el mercado internacional fue de 2.700 millones de dólares entre 2008 y 2015, y de 5.050 millones de dólares entre 2016 y 2019. Esto significó un 87,1 por ciento de aumento. Pero el dato más preocupante es la composición de esa deuda, ya que el 82 por ciento del total está nominado efectivamente en moneda extranjera, por un total de 9.180 millones de dólares. En 2015 eran 5.419 millones de dólares, el 58 por ciento de la deuda total, por lo que la deuda en moneda extranjera trepó 69 por ciento en 4 años. Por otro lado, 2020 es el año con mayores vencimientos de títulos públicos: la provincia deberá pagar el equivalente a 2.905 millones de dólares y el 82 por ciento de esos pagos están nominados en moneda extranjera.